Tema: IVA

Descriptor: Impuestos descontables

OFICIO Nº 325 [902149]

17-03-2022

DIAN

Subdirección de Normativa y Doctrina

100208192-325

Bogotá, D.C.

|

Tema: |

|

|

Impuesto sobre las ventas |

|

Descriptores: |

|

|

Impuestos descontables |

|

Fuentes formales: |

|

|

Artículos 102, 485, 488 y 850 del Estatuto Tributario Artículo 1.6.1.13.2.4. del Decreto 1625 de 2016 Oficio No. 913695 Int. 413 de 2021 |

Cordial saludo,

De conformidad con el artículo 56 del Decreto 1742 de 2020, este Despacho está facultado para absolver las consultas escritas generales que se formulen sobre la interpretación y aplicación de las normas tributarias, aduaneras y de fiscalización cambiaria, en el marco de las competencias de la Dirección de Impuestos y Aduanas Nacionales. Por consiguiente, no corresponde a este Despacho, en ejercicio de las funciones descritas anteriormente, prestar asesoría específica para atender casos particulares, ni juzgar o calificar las decisiones tomadas por otras dependencias o entidades.

Mediante el radicado de la referencia, el peticionario solicita dar alcance al Oficio No. 913695 – interno 413 de noviembre 10 de 2021, para lo cual argumenta:

“(…) se evidencia que la actual normativa fiscal no brinda soluciones normativas al escenario planteado, relativo a la imposibilidad de solicitar en devolución los saldos a favor que se generen producto del registro de IVA´s exentos con derecho a devolución, generados en el desarrollo de una operación económica realizada desde un esquema fiduciario (ej.: operación hotelera), esto, en el sentido de que dicho saldo arrojado individualmente en un PA podría no arrastrarse en la declaración consolidada del impuesto que deba presentar la sociedad fiduciaria compilando los valores a declarar por la totalidad de PA´s que administre.

Para dar una solución normativa a dicho escenario, proponemos que la Administración Tributaria tenga en consideración las alternativas que seguidamente desarrollamos, y, en consecuencia, se realice una aclaración o alcance al oficio en cuestión que permita dar un manejo adecuado, desde un punto de interpretación del artículo 102 del Estatuto Tributario, al escenario referido.

2.1. Saldo a favor arrojado en el PA se compense con el IVA que dé lugar a pago en otro PA.

Una medida que permite que el saldo a favor arrojado en un PA (producto de operaciones exentas con derecho a devolución – ej.: operaciones hoteleras) le pueda ser reconocido, en virtud de las previsiones generales del artículo 102 del Estatuto Tributario, es que en la declaración consolidada que deba presentar la Fiduciaria los PA´s, dicho saldo se compense con el IVA que dé lugar a pago en otro PA.

(…)

2.2. El pago de la declaración consolidada no incluya el saldo a favor y de lugar a un pago en exceso sujeto a devolución.

Una segunda alternativa que permite que el referido saldo a favor se le reconozca al PA que lo registre, bajo las previsiones normativas del artículo 102 del E.T., es que el pago de la declaración consolidada que presente la Fiduciaria por los PA´s que administre, no incluya dicho saldo, de manera que, aunque debidamente informado en la respectiva declaración, dicho pago represente un pago en exceso a la Administración Fiscal susceptible del trámite de devolución por pagos en exceso”. (Subrayado fuera de texto)

Sobre el particular, las consideraciones de este Despacho son las siguientes:

En el mencionado Oficio 913695 de 2021, esta Subdirección explicó:

“(…) se consulta el ‘procedimiento para que una sociedad fiduciaria o el constituyente/beneficiario de un fideicomiso solicite la devolución de un saldo a favor a título de IVA resultante de las actividades económicas desarrolladas a través de un específico fideicomiso/patrimonio autónomo’

Para efectos de lo anterior, se expone la siguiente situación:

‘Un patrimonio autónomo presta servicios turísticos a extranjeros residentes en el exterior para ser utilizados en territorio colombiano. Estos servicios son exentos del IVA de conformidad con el literal d) del artículo 481 del Estatuto Tributario y dan derecho a devolución bimestral. Este patrimonio autónomo no tiene NIT independiente.

En cumplimiento de lo dispuesto en el inciso 2° del numeral 5 del artículo 102 del Estatuto Tributario, la sociedad fiduciaria presenta una declaración consolidada de IVA en relación con las actividades (prestación de servicios y venta de bienes) de la totalidad de patrimonios autónomos que administra.

Como resultado de lo anterior, la declaración consolidada de IVA arroja un saldo a pagar aun cuando la liquidación independiente del patrimonio autónomo especificado anteriormente arroja saldo a favor, por la prestación de servicios exentos de IVA con derecho a devolución.

Lo planteado en líneas anteriores presenta una dificultad desde el punto de vista práctico dado que la solicitud de saldo a favor debería fundamentarse en una declaración de IVA en concreto que refleje expresamente el saldo a favor obtenido, lo cual no ocurre en la situación fáctica descrita, dado que la información tributaria de un fideicomiso hotelero arroja un saldo a favor, mientras que la declaración de IVA consolidada que presenta la sociedad fiduciaria (consolidando la información de todos los fideicomisos bajo administración) resulta en un saldo a pagar.

Adicionalmente, las normas procedimentales tributarias actuales no hacen referencia al modo de proceder ante esta situación particular’.

Sobre el particular, las consideraciones generales de este Despacho son las siguientes, no sin antes reiterar que no le corresponde pronunciarse sobre situaciones de carácter particular ni prestar asesoría específica:

El artículo 850 del Estatuto Tributario establece en su inciso 1°:

‘Artículo 850. DEVOLUCIÓN DE SALDOS A FAVOR. Los contribuyentes o responsables que liquiden saldos a favor en sus declaraciones tributarias podrán solicitar su devolución’.

A su vez, el parágrafo 1° de la misma disposición reitera:

‘Parágrafo 1°. Cuando se trate de responsables del impuesto sobre las ventas, la devolución de saldos originados en la declaración del impuesto sobre las ventas solo podrá ser solicitada por aquellos responsables de los bienes y servicios de que trata el artículo 481 de este Estatuto (…)’.

En este sentido, el Consejo de Estado ha manifestado:

‘Se presentan tres eventos generadores de saldos a favor, que permiten al particular ejercer el derecho a solicitar su devolución o compensación: En las declaraciones, en pagos en exceso y en pagos de lo no debido.

Los saldos a favor se refieren a una cantidad líquida de dinero en beneficio del contribuyente, resultante de la aplicación en el denuncio fiscal de retenciones, anticipos, descontables, saldos a favor de períodos anteriores, frente a lo cual la Ley otorga la posibilidad de utilizarla para cubrir obligaciones tributarias (compensación) u obtener su reintegro (devolución)’. (cfr. sentencia del 20 de agosto de 2009, Radicación N° 25000-23-27-000-2003-01816-01(16142), Sala de lo Contencioso Administrativo, Sección Cuarta, C.P. MARTHA TERESA BRICEÑO DE VALENCIA).

Ahora bien, en el Oficio N° 906648 – interno 1409 del 30 de octubre de 2020 esta Subdirección precisó:

‘(…) tal y como se indicó en el Oficio DIAN N° 001736 del 9 de febrero de 2016, ‘un patrimonio autónomo puede ser responsable del impuesto sobre las ventas (…) cuando realice un hecho generador del IVA y cumpla las condiciones para ser responsable de dicho impuesto’.

Asimismo, en el inciso 4° del numeral 5° del artículo 102 del Estatuto Tributario se establece que, con cargo a los recursos del fideicomiso, la sociedad fiduciaria debe atender el pago del IVA que se genere como resultado de las operaciones del mismo.

Por lo tanto, de acuerdo con lo anterior, corresponderá a la fiduciaria la obligación de presentar la respectiva declaración del IVA por las operaciones del patrimonio autónomo, en los términos del inciso 2° del numeral 5° del artículo 102 ibídem y del artículo 1.6.1.13.2.4 del Decreto Único Reglamentario 1625 de 2016; declaración en la que se deberán incluir la totalidad de los ingresos obtenidos por el mismo siempre que sea responsable del IVA.

(…)

Así las cosas, para efectos del impuesto sobre las ventas, ya que los fideicomitentes/beneficiarios no son responsables de este impuesto como consecuencia de las actividades desarrolladas a través del patrimonio autónomo, por cuanto no las llevan a cabo, no deberán incluir en sus declaraciones del IVA los ingresos obtenidos por el mismo’.

De modo que, para efectos de la presentación de las respectivas declaraciones tributarias las sociedades fiduciarias lo pueden realizar de dos maneras, tal y como se desprende del numeral 5 del artículo 102 del Estatuto Tributario y del artículo 1.6.1.13.2.4. del Decreto 1625 de 2016:

i) Presentar una sola declaración por los patrimonios autónomos que administren y que estén identificados en forma global por un solo NIT.

ii) Presentar una declaración por cada patrimonio autónomo que cuente con un NIT individual.

Así las cosas, aunque se proyecten o estimen saldos a favor a partir del análisis de los factores desagregados de la declaración consolidada del IVA presentada por la sociedad fiduciaria y atribuibles a un patrimonio autónomo en particular (sin NIT individual), no debe perderse de vista que habrá lugar a solicitar la devolución de los mismos solo si estos son liquidados en la declaración en comento, tal y como lo dispone el artículo 850 ibídem.

En otras palabras, si en la declaración consolidada del IVA se determina un saldo a pagar, es claro que no habrá lugar a solicitar devolución alguna, ya que no existe un saldo a favor liquidado en el denuncio fiscal; independientemente que la actividad económica realizada a través de uno de los patrimonios autónomos sin NIT individual -y que por lo tanto hace parte del conjunto de los administrados por la sociedad fiduciaria- teóricamente pudiera arrojar saldos a favor en materia de IVA.

Finalmente se reitera que, siendo la sociedad fiduciaria la llamada al cumplimiento de las obligaciones tributarias a cargo de cada patrimonio autónomo, como lo es la presentación de la declaración del IVA, no le es dable a sus fideicomitentes/beneficiarios solicitar la devolución de los saldos a favor que se llegaren a generar en materia de este impuesto como consecuencia de las actividades desarrolladas a través del mismo”. (Subrayado y negrilla fuera de texto).

Así, observa este Despacho que del mismo Oficio 913695 de 2021 se desprende que, para efectos de lo solicitado, en la presentación de la declaración (global) del IVA a cargo de la sociedad fiduciaria, esta debe considerar tanto la totalidad de los ingresos como la totalidad de los impuestos descontables -entre otros factores- en relación con cada uno de los patrimonios autónomos que administre y que no tienen un NIT individual, teniendo en cuenta lo siguiente:

1. En lo que al IVA se refiere, la sociedad fiduciaria tiene la calidad de responsable en relación con las actividades desarrolladas a través de los diferentes patrimonios autónomos. En este sentido, salvo que los patrimonios autónomos cuenten con un NIT individual, se debe presentar una (1) sola declaración; sin perjuicio de la desagregación de los factores de la declaración atribuible a cada patrimonio autónomo (cfr. artículos 102 numeral 5 del Estatuto Tributario y 1.6.1.13.2.4. del Decreto 1625 de 2016).

2. Los impuestos descontables corresponden a los IVAs facturados al responsable “por la adquisición de bienes corporales muebles y servicios” y los pagados “en la importación de bienes corporales muebles”, los cuales -dicho sea de paso- deben solicitarse dentro de la oportunidad legal, esto es, “en la declaración del período en el cual se haya efectuado su contabilización” (subrayado fuera de texto) (cfr. artículos 485 y 496 del Estatuto Tributario).

Estos impuestos descontables, adicionalmente, deben originarse de operaciones que “resulten computables como costo o gasto de la empresa y que se destinen a las operaciones gravadas con el impuesto sobre las ventas” (subrayado fuera de texto) (cfr. artículo 488 ibídem).

Para ejemplificar lo antepuesto, se trae a colación el ejemplo elaborado por el peticionario:

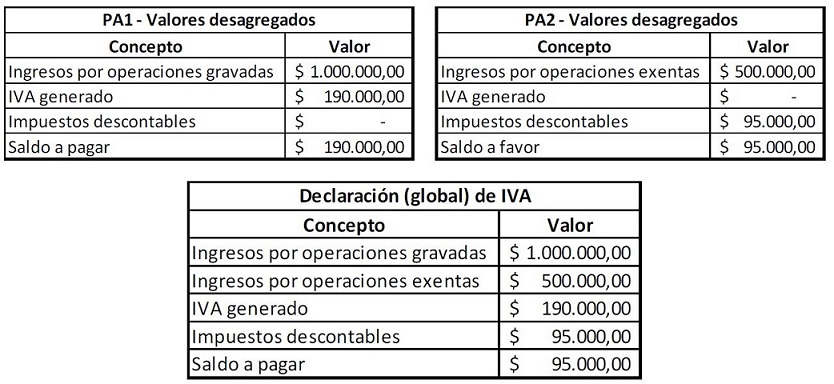

Supóngase que una sociedad fiduciaria únicamente administra dos (2) patrimonios autónomos, a saber, PA1 y PA2. PA1 desarrolla actividades gravadas con IVA (a la tarifa general), en tanto que PA2 desarrolla actividades exentas del mismo impuesto:

Nótese que, según se ha indicado, los impuestos descontables originados en el desarrollo de la actividad de PA2 permiten disminuir el IVA generado por el desarrollo de la actividad de PA1.

Así las cosas, si bien los patrimonios autónomos son independientes entre sí, pudiendo tener cada uno sus propios fideicomitentes y beneficiarios, para efectos de la presentación de la declaración del IVA la sociedad fiduciaria -en su calidad de responsable- debe considerar todos los factores propios de la misma, como son, entre otros, el total de los ingresos netos recibidos durante el período gravable y la totalidad de los impuestos descontables que se pretenden solicitar en la misma.

Lo anterior, sin perjuicio del manejo comercial interno que cada sociedad fiduciaria determine a favor de sus fideicomitentes/beneficiarios de acuerdo con su caso particular, tema que no es competencia de esta Subdirección definir.

En los anteriores términos se resuelve su solicitud y finalmente le manifestamos que la Dirección de Impuestos y Aduanas Nacionales -DIAN-, con el fin de facilitar a los contribuyentes, usuarios y público en general el acceso directo a sus pronunciamientos doctrinarios, ha publicado en su página de internet www.dian.gov.co, la base de conceptos en materia tributaria, aduanera y cambiaria expedidos desde el año 2001, la cual se puede ingresar por el ícono de “Normatividad”–“Doctrina”, dando click en el link “Doctrina Dirección de Gestión Jurídica”.

Atentamente,

NICOLÁS BERNAL ABELLA

Subdirector de Normativa y Doctrina (E)

Dirección de Gestión Jurídica

UAE-Dirección de Impuestos y Aduanas Nacionales