Tema: Procedimiento

Descriptor: Comentarios al texto aprobado para primer debate al Proyecto de Ley No. 205 de 2021 Cámara “Por medio de la cual se aplican medidas para racionalizar y fortalecer el equilibrio del sistema tributario en Colombia”. (Ministerio de Hacienda)

Concepto Nº 58733

05-11-2021

Ministerio de Hacienda y Crédito Público

1.1. Oficina Asesora de Jurídica

Bogotá D. C.,

Radicado: 2-2021-058733

Bogotá D.C.,

Radicado entrada

No. Expediente 50277/2021/OFI

Asunto: Comentarios al texto aprobado para primer debate al Proyecto de Ley No. 205 de 2021 Cámara “Por medio de la cual se aplican medidas para racionalizar y fortalecer el equilibrio del sistema tributario en Colombia”.

Respetado Presidente:

De manera atenta, en virtud de lo dispuesto en el artículo 7 de la Ley 819 de 2003[1] y en respuesta a la solicitud de emitir concepto de impacto fiscal elevada por la Honorable Representante Nubia López Morales, se presentan los comentarios y consideraciones del Ministerio de Hacienda y Crédito Público al texto aprobado para primer debate al Proyecto de Ley del asunto en los siguientes términos:

El Proyecto de ley, de iniciativa parlamentaria, de acuerdo con su artículo primero, tiene por objeto “aplicar medidas para racionalizar las cargas de los actores del sistema tributario colombiano”. De acuerdo con la exposición de motivos, la iniciativa busca “hacer una revisión sobre las cargas tributarias que tienen hoy los contribuyentes del sistema y reemplazarlas por fuentes con mayor grado de progresividad y de justicia tributaria”[2].

Para la consecución de los fines planteados, la iniciativa busca principalmente: (i) derogar progresivamente el gravamen a los movimientos financieros, un punto porcentual por cada año, a partir del año 2023 hasta el año 2025; (ii) establecer un impuesto a los salarios altos, determinando sus elementos esenciales, así como su régimen aplicable; y, (iii) la conformación de una comisión de expertos que tenga como objeto estudiar una propuesta de reducción del tamaño del Estado.

En primer lugar, se hace necesario destacar la aprobación por parte del Congreso de la República de Ley 2155 de 2021[3], correspondiente a la Ley de Inversión Social, la cual se trató de una iniciativa del Gobierno nacional, en cabeza de este Ministerio, que contó con el consenso de los miembros de la Rama Legislativa, así como de varios sectores económicos frente a los cuales fueron socializadas las medidas que se tenían como objetivo implementar para hacer frente a la crisis derivada del Covid-19 e incentivar la reactivación económica.

Es de anotar que la Ley de Inversión social cuenta dentro de sus objetivos la adopción de “un conjunto de medidas de política fiscal que operan de forma articulada, en materia de gasto, austeridad y eficiencia del Estado, lucha contra la evasión, ingreso y sostenibilidad fiscal, orientadas a dar continuidad y fortalecer el gasto social, así como a contribuir a la reactivación económica, a la generación de empleo y a la estabilidad fiscal del país, con el propósito de proteger a la población más vulnerable contra el aumento de la pobreza, preservar el tejido empresarial y afianzar la credibilidad de las finanzas públicas”. (Subrayado y resaltado por fuera del texto original).

En ese sentido, resulta pertinente indicar que uno de los pilares estructurales de la mencionada Ley es la implementación de una serie de acciones en materia de ingresos a través de impuestos y mecanismos para reducir la evasión. Lo anterior obedece a la consolidación de una política tributaria enfocada a la distribución del ingreso y garantizar la sostenibilidad fiscal, de manera logar la consecución de mayores ingresos en aras de financiar el gasto social y hacerle frente a la crisis económica y social generada a raíz de la pandemia[4]. Para ello, en “ingreso” se buscó en principio aumentar la tarifa general del impuesto sobre la renta para personas jurídicas, descuento del 50% del pago de ICA en el impuesto de renta, además de una sobretasa transitoria al sector financiero.

Es importar enfatizar y reiterar que dentro dicha Ley se encuentran recogidas las diversas iniciativas con contenido tributario que cuentan con el aval del Gobierno nacional y que, además, tuvieron el apoyo mayoritario de los miembros del Congreso de la República como consecuencia del ejercicio de discusión y debate que se realizó dentro del trámite legislativo en torno a la iniciativa que fue aprobada.

Así las cosas, lo propuesto en el proyecto de ley afectaría la estructura tributaria nacional y el recaudo de ingresos fiscales, dado que se tendería a reducir los ingresos tributarios de forma estructural y por esa vía afectaría el cumplimiento de las metas fiscales previstas en el Marco Fiscal de Mediano Plazo 2021, situación que obligaría a sustituir esta fuente de ingresos permanente y/o a reducir gasto primario (funcionamiento más inversión), para no comprometer la sostenibilidad fiscal del Gobierno nacional, en los términos fijados por la Ley 819 de 2003 y la Ley 1473 de 2011[5], esta última recientemente modificada por la Ley 2155 de 2021 con respecto a los parámetros de la regla fiscal, específicamente lo referente al balance primario estructural y al ancla de deuda pública.

Ahora bien, particularmente el artículo 2 busca modificar el artículo 872 del Estatuto Tributario[6], para lo cual contempla una reducción progresiva del gravamen a los movimientos financieros (en adelante GMF), GMF a partir de 2023, a razón de 1 por mil por año hasta que, en 2026, el impuesto desaparezca. Así, la tarifa del impuesto sería de 3 por mil para 2023, 2 por mil para 2024 y 1 por mil en 2025. Al respecto, debe tenerse en cuenta el antecedente histórico de las reformas tributarias realizadas desde la adopción del GMF/1, de tal manera que desde 1998 se revela que dicho gravamen se ha mantenido, pese a las distorsiones económicas que puede causar, debido a las dificultades existentes para sustituirlo por otra fuente de ingresos permanente.

Adicionalmente, el escenario fiscal derivado de la aprobación de la Ley de Inversión Social no contempla reformas tributarias adicionales a las allí previstas durante la presente legislatura. De tal modo que la reducción al GMF prevista en este proyecto de ley sería contraria al consenso nacional que sustenta la Ley 2155 de 2021 de expandir la inversión social sobre bases financieras sólidas, lo cual implica reducir el déficit fiscal del Gobierno nacional, de forma gradual y progresiva, a partir de 2022.

Por lo anterior, lo propuesto generaría un impacto fiscal negativo que se iría materializando gradualmente en el transcurso del tiempo. Sobre este punto, se estima que la eliminación gradual del GMF desde el 2023 tiene un impacto fiscal anual cercano a $7,4 billones[7] (0,7% del PIB). Este efecto reconoce el hecho de que, de la mano con la eliminación de este impuesto, también se presentaría un leve incremento en el recaudo del impuesto de renta, en la medida en la que los contribuyentes dejarían de tener deducciones correspondientes al 50% del pago de este impuesto.

Así las cosas, lo propuesto suscitaría un impacto fiscal negativo en las finanzas de la Nación, en la medida que este no incorpora fuentes suficientes que compensen la pérdida estimada de recaudo asociada a la eliminación de este impuesto.

Por su parte, los artículos 3, 4, 5, 6 y 7 de la iniciativa buscan la creación, a partir del año 2023, de un impuesto a los altos salarios, estableciendo los elementos esenciales de este tributo. Sobre este asunto, es de anotar que la medida propuesta afectaría la estructura tributaria nacional y el recaudo de ingresos fiscal. En ese sentido, imponer un impuesto a las personas, dentro del cálculo realizado por esta Cartera Ministerial estima que las personas naturales con ingresos mensuales superiores a $25 millones, con tarifas escalonadas entre 1 y 5%, generaría un recaudo promedio de $1,4 billones por año[8], entre 2023 y 2032.

De otro lado, a raíz de la declaración del estado de emergencia económica, social y ecológica por la propagación del COVID-19 fue creado el impuesto solidario, mediante el Decreto Legislativo 568 de 2020[9], y declarado inexequible por la Corte Constitucional, mediante sentencia C-293 de 2020[10], en el que se destacaron como argumentos que el impuesto que se buscaba crear desconocía la prohibición de desmejorar o alterar las condiciones salarias y pensionales de los obligados a pagar este tributo. Es decir, la propuesta de impuesto a los altos salarios enfrenta el riesgo de inconstitucionalidad por no superar el juicio de no contradicción específica, el juicio de no discriminación y el presupuesto de motivación suficiente, lo que profundizaría aún más la sostenibilidad fiscal de la finanzas nacionales, pues el país se enfrentaría a un escenario sin el gravamen a los movimientos financieros y el impuesto propuesto.

Adicionalmente, resulta pertinente indicar que la creación de un impuesto a los altos salarios se trató de una iniciativa que se presentó en la reforma pasada la cual fue desechada en la medida en que se retiró el Proyecto de ley que inicialmente tenía contemplada estas iniciativas. Finalmente, se destaca que una de las consignas de la Ley de Inversión Social en las que se logró el consenso nacional fue la expansión del gasto social sin elevar la carga tributaria de las personas naturales del país.

Adicionalmente, el artículo 13 del Proyecto de ley, correspondiente a derogatorias, contempla a partir del 2026 derogar el artículo 86 de la Ley 2010 de 2019[11], por el cual se permite descontar del impuesto de renta el 50% del ICA pagado, lo que implicaría volverlo deducible. En este caso, el recaudo adicional sería de $0,7 billones en promedio por año para el período 2023-2032.

Respecto a retornar a la deducibilidad del ICA, es importante señalar que generaría impactos negativos sobre el empresariado colombiano. Lo anterior, conforme la carga efectiva de tributación de las empresas aumentaría. Este efecto es especialmente lesivo en sectores con márgenes de utilidad más estrechos, tales como el de comercio, para los cuales la carga efectiva que genera el ICA es relativamente mayor. Así, los sectores con menores márgenes de utilidad serán los que se verían desproporcionalmente afectados por esta medida. Adicionalmente, esta medida tiene el potencial de afectar de forma desproporcionada a las micro y pequeñas empresas, por medio de la alta participación que estas tienen en el sector comercio.

A su vez, tampoco es claro el potencial impacto fiscal de eliminar el beneficio tributario por megainversiones a partir de 2026, contemplados en los artículos 75 y 76 de la Ley 2010 de 2019. En particular, con la información que se suministra el Proyecto de ley, resulta bastante difícil cuantificar el impacto fiscal de esta disposición, en la medida en la que la aplicación de este régimen y del impacto fiscal que trae consigo, depende de la eventual realización de futuras inversiones adicionales. En este sentido, las derogatorias que se proponen dentro del artículo tendrían un impacto fiscal incierto que iría en perjuicio de la sostenibilidad de las finanzas públicas.

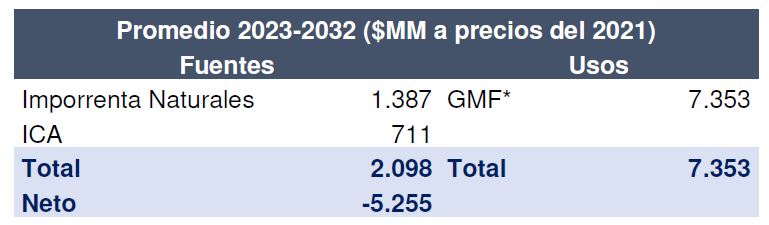

Como consecuencia de lo anterior, una vez analizados los artículos anteriormente señalados, se estima que el impacto fiscal cierto neto de las propuestas anteriormente referidas asciende a $5,3 billones anuales (0,5% del PIB)[12]. Este monto equivale cerca de la mitad del recaudo promedio estimado con la Ley de Inversión Social (0,9% del PIB). En este sentido, lo propuesto pondría nuevamente en riesgo la senda de estabilización de las finanzas públicas.

Impacto fiscal estimado del Proyecto de ley

* La estimación es neta del 50% del GMF que es deducible en la declaración de renta (Art. 115 ET)

* La estimación es neta del 50% del GMF que es deducible en la declaración de renta (Art. 115 ET)

Fuente: Dirección General de Política Macroeconómica - Ministerio de Hacienda y Crédito Público

Finalmente, el proyecto de ley consagra en el artículo 12 el deber del Gobierno nacional de radicar en el Congreso de la República una propuesta de reforma del Estado, durante el año 2023, que siga las recomendaciones de una comisión de expertos, la cual deberá contener propuestas de supresión, fusión, restructuración, modificación de entidades del poder público del orden nacional, además de realizar modificaciones presupuestales necesarias para financiar gastos de funcionamiento e inversión.

Sobre esta propuesta, es preciso señalar que, de acuerdo con el artículo 154 de la Carta Política, las leyes pueden tener origen en cualquiera de las Cámaras a propuesta de sus respectivos miembros o del Gobierno Nacional. No obstante, solo podrán ser dictadas o reformadas por iniciativa del Gobierno las leyes, entre otras, a que se refiere el numeral 7 del artículo 150 de la Constitución Política. Esto es aquellas leyes que buscan determinar la estructura de la administración nacional y crear, suprimir o fusionar ministerios, departamentos administrativos, superintendencias, establecimientos públicos y otras entidades del orden nacional, incluyendo Corporaciones Autónomas Regionales, empresas industriales y comerciales del estado y sociedades de economía mixta. Esto en consonancia con las facultades otorgadas al presidente de la República por la misma norma superior, consignadas en los artículos 189-14, 189-15 y 189-16, que le otorgan la facultad para: i) crear, fusionar o suprimir, conforme a la ley, los empleos que demande la administración central, señalar sus funciones especiales y fijar sus dotaciones y emolumentos; ii) suprimir o fusionar entidades u organismos administrativos nacionales; y, iii) modificar la estructura de los Ministerios, Departamentos Administrativos y demás entidades u organismos administrativos nacionales

De manera que siendo iniciativa exclusiva del Gobierno nacional la facultad de presentar proyectos de ley sobre dichos asuntos, no podría el Congreso de la República establecer por mandato la radicación de proyectos de ley en dicho sentido, pues un deber en dicho sentido equivale a anular la discrecionalidad que reside en el Gobierno para ejercer su iniciativa. Al respecto, la Corte Constitucional ha advertido que la iniciativa exclusiva legislativa consiste en una facultad que implica “voluntad legislativa gubernamental”, lo que implica libertad de decisión para su ejercicio, pues del mismo modo el alto Tribunal ha indicado que cuando el Congreso tramite proyectos de ley que versen sobre dichos asuntos se requerirá del aval del Gobierno nacional o podrá coadyuvar en los mismos lo que ha denominado una “manifestación tácita” o lo que es lo mismo una manifestación de voluntad. En palabras de la Corte se ha expresado lo siguiente:

“Dentro de los aspectos que se relacionan con el proceso de formación de las leyes, la Constitución desarrolla el tema de la iniciativa legislativa que, como lo ha venido señalando esta Corporación en abundante jurisprudencia, no es otra cosa que la facultad atribuida a diferentes actores políticos y sociales para concurrir a presentar proyectos de ley ante el Congreso, con el fin de que este proceda a darles el respectivo trámite de aprobación.

(…)

debe aclararse que la iniciativa legislativa gubernamental no se circunscribe al acto de la mera presentación del proyecto de ley como en principio pareciera indicarlo el artículo 154 Superior. En realidad, teniendo en cuenta el fundamento de su consagración constitucional, cual es el de evitar que se legisle sin el conocimiento y consentimiento del Ejecutivo sobre materias que comprometen aspectos propios de su competencia, dicha atribución debe entenderse como aquella función pública que busca impulsar el proceso de formación de las leyes, no solo a partir de su iniciación sino también en instancias posteriores del trámite parlamentario.

Entonces, podría sostenerse, sin lugar a equívocos, que la intervención y coadyuvancia del Gobierno Nacional durante la discusión, trámite y aprobación de un proyecto de ley de iniciativa reservada, constituye una manifestación tácita de la voluntad legislativa gubernamental y, desde esa perspectiva, tal proceder se entiende inscrito en la exigencia consagrada en el inciso 2° del artículo 154 de la Constitución Política”[13]. (Negrilla fuera de texto).

Adicionalmente, la Constitución Política establece que el Gobierno nacional elaborará el Plan Nacional de Desarrollo y presentará el respectivo proyecto a consideración del Congreso, dentro de los seis meses siguientes a la iniciación del período presidencial respectivo, el cual contendrá los presupuestos plurianuales de los principales programas y proyectos de inversión pública nacional y la especificación de los recursos financieros requeridos para su ejecución, dentro de un marco que garantice la sostenibilidad fiscal[14]. Esto en clara consonancia de la competencia exclusiva que otorga igualmente la Constitución Política al Gobierno nacional para formular anualmente el presupuesto de rentas y ley de apropiaciones dentro de los primeros diez días de cada legislatura, el cual deberá elaborarse, presentarse y aprobarse dentro de un marco de sostenibilidad fiscal y corresponder al Plan Nacional de Desarrollo[15]. No sobra recordar que el proyecto de ley de apropiaciones deberá contener la totalidad de los gastos que el Estado pretenda realizar durante la vigencia fiscal respectiva[16].

Así las cosas, el establecer el deber del Gobierno nacional de presentar un proyecto de ley que busque la modificación de la estructura de la administración nacional, además de consignar en el mismo modificaciones presupuestales, vulnera la iniciativa privativa que tiene el Gobierno nacional en estos asuntos y en materia de gastos y apropiaciones en clara contradicción con el principio de separación de poderes plasmado en el artículo 113 Superior que consigna:

“Los diferentes órganos del Estado tienen funciones separadas pero colaboran armónicamente para la realización de sus fines.”.

De manera concluyente, es dable señalar que la iniciativa generaría un impacto fiscal negativo, en la medida que este, si bien incorpora algunas fuentes de ingreso adicional, las mismas no serían suficientes para compensar la pérdida estimada que recaería sobre el recaudo. Al respecto, se indica que las demás fuentes de recursos contempladas en el Proyecto de ley son abstractas y difícilmente cuantificables. A su vez, no resulta claro el ahorro público que se derivaría de aplicar las eventuales propuestas de una Comisión de Expertos para reducir el gasto público, en la medida en la que no se proponen medidas concretas para lograr estos ahorros. Tampoco es claro cómo estas medidas generarían ahorros adicionales a los contemplados en la recientemente sancionada Ley de Inversión Social.

Igualmente, se enfatiza que las iniciativas que sean tramitadas y aprobadas por el Congreso de la República deben preservar la sostenibilidad de las finanzas públicas y buscar reducir la volatilidad de la política fiscal, de manera que permitan que el país se encuentre en condiciones de solventar futuros choques adversos. Para este Ministerio es de gran importancia el mantenimiento de metas fiscales razonables y factibles que ayuden a fortalecer la credibilidad de la política fiscal, y así generar una mayor confianza y estabilidad macroeconómica que el país requiere de manera prioritaria dentro de los próximos años.

Finalmente, es necesario dar cumplimiento a lo establecido en el artículo 7 de la Ley 819 de 2003, el cual establece que toda iniciativa debe hacer explícita su compatibilidad con el Marco Fiscal de Mediano Plazo, y debe incluir expresamente en la exposición de motivos y en las ponencias de trámite respectivas, los costos fiscales de la iniciativa y la fuente de ingreso adicional generada para el respectivo financiamiento.

Por todo lo expuesto, este Ministerio se abstiene de emitir concepto favorable al Proyecto de ley y solicita el archivo del mismo. Igualmente, manifiesta la voluntad de colaborar con la actividad legislativa en términos de responsabilidad fiscal vigente.

Cordialmente,

JESÚS ANTONIO BEJARANO ROJAS

Viceministro Técnico

[1] Por la cual se dictan normas orgánicas en materia de presupuesto, responsabilidad y transparencia fiscal y se dictan otras disposiciones.

[2] Exposición de motivos, Gaceta 1470 de 2021, página 6.

[3] Por medio de la cual se expide la Ley de Inversión Social y se dictan otras disposiciones.

[4] Exposición de motivos de la Ley de Inversión Social, Gaceta 810, Página 13 y siguientes.

[5] Por medio de la cual se establece una regla fiscal y se dictan otras disposiciones.

[6] Por el cual se expide el Estatuto Tributario de los Impuestos Administrados por la Dirección General de Impuestos Nacionales

[7] Se refiere al recaudo promedio entre 2023 y 2032, expresado a precios de 2021

[8] La DGPM del Ministerio de Hacienda y Crédito Público realizó las proyecciones con información suministrada por la DIAN.

[9] Por el cual se crea el impuesto solidario por el COVID 19, dentro del Estado de Emergencia Económica, Social y Ecológica dispuesto en el Decreto Legislativo 417 de 2020

[10] Corte Constitucional, MP. Gloria Stella Ortiz Delgado y MP Cristina Pardo Schlesinger

[11] Por medio de la cual se adoptan normas para la promoción del crecimiento económico, el empleo, la inversión, el fortalecimiento de las finanzas públicas y la progresividad, equidad y eficiencia del sistema tributario, de acuerdo con los objetivos que sobre la materia impulsaron la Ley 1943 de 2018 y se dictan otras disposiciones

[12] Eliminación del GMF más impuesto a los altos ingresos y deducibilidad del ICA

[13] Sentencia C- 1707 de 2000

[14] Artículos 339 y 341 de la Constitución Política

[15] Artículos 200-4 y 346 de la Constitución Política

[16] Artículo 347 de la Constitución Política